2.1 Kerngegevens

| 2024 | 2023 | 2022 | 2021 | 2020 | |||||

|---|---|---|---|---|---|---|---|---|---|

| Aantal deelnemers | |||||||||

| Actieven en arbeidsongeschikten | 249 | 278 | 546 | 506 | 496 | ||||

| Gewezen deelnemers | 733 | 722 | 534 | 511 | 487 | ||||

| Pensioengerechtigden | 138 | 120 | 113 | 111 | 102 | ||||

| Totaal | 1.120 | 1.120 | 1.193 | 1.128 | 1.085 | ||||

| Dekkingsgraad | |||||||||

| Beleidsdekkingsgraad | 120,6% | 118,7% | 119,1% | 114,2% | 101,4% | ||||

| Feitelijke dekkingsgraad | 120,1% | 118,8% | 115,0% | 118,7% | 106,4% | ||||

| Minimaal vereiste dekkingsgraad | 104,1% | 104,1% | 104,2% | 104,2% | 104,2% | ||||

| Vereiste dekkingsgraad | 114,9% | 114,8% | 114,8% | 114,3% | 113,9% | ||||

| Financiële positie (in € 1.000) | |||||||||

| Pensioenvermogen | 196.630 | 182.637 | 167.800 | 228.233 | 212.651 | ||||

| Technische voorzieningen risico pensioenkring | 161.829 | 151.372 | 143.760 | 190.642 | 198.320 | ||||

| Herverzekeringsdeel technische voorzieningen | 1.836 | 2.355 | 2.204 | 1.585 | 1.619 | ||||

| Eigen vermogen | 32.965 | 28.910 | 21.836 | 36.006 | 12.712 | ||||

| Minimaal vereist eigen vermogen | 6.732 | 6.326 | 6.172 | 8.131 | 8.428 | ||||

| Vereist eigen vermogen | 24.309 | 22.731 | 21.557 | 27.488 | 27.840 | ||||

| Premies en uitkeringen (in € 1.000) | |||||||||

| Kostendekkende premie | 2.657 | 2.848 | 7.652 | 7.788 | 6.815 | ||||

| Gedempte premie | 2.545 | 3.333 | 6.025 | 5.731 | 5.779 | ||||

| Feitelijke premie | 3.382 | 3.471 | 6.340 | 5.907 | 5.781 | ||||

| Pensioenuitkeringen | 3.182 | 2.985 | 2.684 | 2.416 | 2.208 | ||||

| Toeslagen | |||||||||

| Actieven en arbeidsongeschikten | 2,54% | 0,00% | 5,80% | 1,70% | 0,99% | ||||

| Gewezen deelnemers en pensioengerechtigden | 1,10% | 0,00% | 5,54% | 0,25% | 0,00% | ||||

| Niet toegekende toeslagen deelnemers (cumulatief) | 10,77% | 10,77% | 12,33% | 2,32% | 0,87% | ||||

| Niet toegekende toeslagen gewezen deelnemers en pensioengerechtigden (cumulatief) |

15,37% | 13,74% | 15,34% | 3,33% | 0,99% | ||||

| Beleggingsrendement | |||||||||

| Per jaar | 7,7% | 10,0% | -29,3% | 5,2% | 8,9% | ||||

| Kostenratio`s | |||||||||

| Pensioenuitvoeringskosten | 0,29% | 0,29% | 0,26% | 0,19% | 0,21% | ||||

| Vermogensbeheerkosten | 0,50% | 0,46% | 0,46% | 0,34% | 0,36% | ||||

| Transactiekosten | 0,06% | 0,11% | 0,07% | 0,07% | 0,06% | ||||

| Gemiddelde duration (in jaren) | |||||||||

| Actieven en arbeidsongeschikten | 24,1 | 24,0 | 23,4 | 24,9 | 25,1 | ||||

| Gewezen deelnemers | 22,6 | 22,5 | 24,4 | 26,1 | 26,5 | ||||

| Pensioengerichtigden | 9,9 | 9,6 | 9,7 | 10,7 | 11,0 | ||||

| Totaal gemiddelde duration | 19,5 | 19,6 | 20,1 | 22,7 | 22,7 | ||||

| Gemiddelde rekenrente | 2,13% | 2,31% | 2,54% | 0,58% | 0,20% |

2.2 Algemene informatie

Pensioenkring Eastman is vanaf 1 oktober 2016 operationeel. Per die datum zijn de pensioenaanspraken en het vermogen van de voormalige Stichting Pensioenfonds E-Way overgedragen aan Stap Pensioenkring Eastman door middel van een collectieve waardeoverdracht. De werkgever Eastman Chemical B.V. en Stap zijn per 1 oktober 2016 een uitvoeringsovereenkomst aangegaan voor een periode van vijf jaar. Per 1 januari 2020 is de uitvoeringsovereenkomst opengebroken en is er een nieuwe overeenkomst afgesloten voor een periode van vijf jaar.

De samenstelling en zittingstermijnen van het belanghebbendenorgaan zijn op het moment van vaststellen van het jaarverslag als volgt:

| Naam lid belanghebbendenorgaan | Ingangsdatum zittingstermijn | Einddatum 1ste zittingstermijn | Einddatum 1ste herbenoeming | Laatste termijn eindigt op |

|---|---|---|---|---|

| Harold de Kruijf (1969), voorzitter namens de werkgevers |

06-10-2021 | 01-10-2025 | 01-10-2029 | 01-10-2033 |

| Lucy van der Wolf (1963), lid namens de werkgevers |

01-04-2021 | 01-04-2025 | 01-04-2029 | 01-04-2033 |

| Sytze Dijkstra (1968), lid namens de werknemers |

09-01-2025 | 01-01-2027 | 01-01-2031 | 01-01-2035 |

| Remy Franquinet (1943), lid namens de pensioengerechtigden |

01-10-2016 | 01-10-2020 | 01-10-2024 | 01-10-2028 |

Door het vertrek van Adriaan Paré bij Eastman is er in het belanghebbendenorgaan op 21 maart 2024 een vacature ontstaan voor een lid namens de werknemers. De OR van Eastman Chemical heeft Sytze Dijkstra voorgedragen voor deze vacature. Het bestuur heeft Sytze Dijkstra op 9 januari 2025 benoemd als lid van het belanghebbendenorgaan namens de werknemers.

Het belanghebbendenorgaan van Pensioenkring Eastman heeft in 2024 twee keer overleg gehad met het bestuur. In mei 2024 stond het overleg in het teken van het jaarverslag 2023 en het tweede overleg heeft in november 2024 plaatsgevonden. Daarin zijn diverse onderwerpen zoals het beleggingsplan 2025, het jaarplan 2025, de toeslagverlening per 31 december 2024, het communicatiejaarplan 2025 en het pensioenreglement 2025 behandeld. Naast de vergaderingen met het bestuur heeft het belanghebbendenorgaan in 2024 vijf eigen vergaderingen gehouden en in november 2024 een overleg gehad met de raad van toezicht. Bij de eigen vergaderingen was een delegatie van het bestuursbureau aanwezig.

2.3 Pensioen paragraaf

Kenmerken regeling

De belangrijkste kenmerken van de regeling luiden als volgt:

| Pensioenregeling | De pensioenregeling is een zogeheten Collective Defined Contribution (CDC) regeling. Het is een voorwaardelijke middelloonregeling met voorwaardelijke toeslagen. Wanneer de premie in enig jaar niet toereikend is om de beoogde regeling te financieren, dan wordt het opbouwpercentage van de voorwaardelijke middelloonregeling in het betreffende jaar aangepast. De pensioenregeling heeft het karakter van een uitkeringsovereenkomst. |

|---|---|

| Pensioenleeftijd | Leeftijd 68 jaar |

| Toetredingsleeftijd | Leeftijd 18 jaar |

| Pensioengevend salaris | 13 maal het door de deelnemer overeengekomen maandsalaris en de overeengekomen vakantie-uitkering. |

| Franchise | € 17.545 (2024), volgt de verhoging van het prijsindexcijfer. |

| Pensioengrondslag | De pensioengrondslag bedraagt het pensioengevend salaris minus de franchise. Voor de vaststelling van de pensioengrondslag bedraagt het pensioengevend salaris vermeerderd met de ploegentoeslag op jaarbasis, op voltijdsbasis niet meer dan het op de datum van vaststelling van de pensioengrondslag geldende maximale pensioengevend loon in de zin van artikel 18ga van de Wet op de loonbelasting 1964. |

| Opbouwgrensbedrag | Het deel van het pensioengevend salaris waarover een aanspraak op ouderdomspensioen wordt opgebouwd. Het opbouwgrensbedrag bedraagt een vast bedrag dat niet jaarlijks wordt geïndexeerd. Het opbouwgrensbedrag bedraagt per 1 januari 2024 € 55.000. |

| Opbouwpercentage ouderdomspensioen | Het beoogd opbouwpercentage is 1,875% (2024). Het feitelijk opbouwpercentage is 1,875% (2024). |

| Partnerpensioen | Voor ieder deelnemersjaar 1,313% van de pensioengrondslag en ploegenpensioengrondslag zoals die voor dat betreffende deelnemersjaar is vastgesteld. |

| Wezenpensioen | 20% van het partnerpensioen. |

| Premievrijstelling bij arbeidsongeschiktheid | Bij arbeidsongeschiktheid wordt de pensioenopbouw geheel of gedeeltelijk voortgezet, afhankelijk van de mate van arbeidsongeschiktheid. |

Ontwikkelingen in aantallen deelnemers

In onderstaande tabel is een mutatieoverzicht opgenomen met de ontwikkelingen in het deelnemersbestand.

| Deelnemers | Actief | Ingegaan OP/NP | Ingegaan WzP | Gewezen | Totaal |

|---|---|---|---|---|---|

| Per 31 december 2023 | 278 | 117 | 3 | 722 | 1.120 |

| Bij | 8 | 14 | 5 | 37 | 64 |

| Af | 37 | 1 | 0 | 26 | 64 |

| Per 31 december 2024 | 249 | 130 | 8 | 733 | 1.120 |

Financieringsbeleid

De werkgever betaalt een premie als vast percentage van de som van de volledige pensioengevende salarissen in dat jaar. Deze premie is de totale premie voor twee pensioenregelingen die volgen uit de pensioenovereenkomst, zijnde de voorwaardelijke middelloonregeling ondergebracht bij Stap in Pensioenkring Eastman en de beschikbare premieregeling ondergebracht bij een andere pensioenuitvoerder. Deze premie is voor de periode 1 januari 2020 tot 1 januari 2025 vastgesteld op 21% van de som van de volledige pensioengevende salarissen (inclusief de ploegentoeslaggrondslag). De aan Stap te betalen premie is de vaste premie na aftrek van de premie voor de beschikbare premieregeling.

Feitelijke premie

De werkgever draagt, met inachtneming van het daartoe bepaalde in de uitvoeringsovereenkomst, jaarlijks aan Stap de vaste premie na aftrek van de premie voor de beschikbare premieregeling af voor de pensioenaanspraken in de voorwaardelijke middelloonregeling. Wanneer de premie in enig jaar niet toereikend is om de beoogde regeling te financieren, zal het opbouwpercentage van de voorwaardelijke middelloonregeling in het betreffende jaar naar rato worden aangepast.

Gedempte premie

Om conform de Pensioenwet te toetsen in hoeverre de feitelijke premie voldoet aan de wettelijke eisen, hanteert de pensioenkring een gedempte premie. De berekening van de gedempte premie is gebaseerd op een verwacht rendement op basis van het huidige strategische beleggingsbeleid. Hierbij geldt dat het rendement op vastrentende waarden gelijk is aan de rentetermijnstructuur van 30 september 2023. Voor de risicopremies zijn de hoogtes (meetkundig) gelijk gesteld aan de maximale rendementsparameters zoals vastgesteld in artikel 23a van het Besluit FTK en geldend per 1 juli 2023. De curve is verlaagd voor de inflatie op basis van de minimale verwachtingswaarde van de prijsinflatie (2,0%) en het ingroeipad zoals deze door De Nederlandsche Bank is gepubliceerd op 6 oktober 2023. De curve geldt voor de periode 1 januari 2024 tot uiterlijk 1 januari 2029 (of de eerdere transitiedatum naar het nieuwe pensioenstelsel).

Kostendekkende premie

Naast de gedempte premie wordt jaarlijks ook de kostendekkende premie bepaald. De kostendekkende premie wordt op dezelfde grondslagen berekend als de gedempte premie, met uitzondering van de rekenrente. Bij de kostendekkende premie wordt de actuele rentetermijnstructuur gebruikt zoals deze door DNB gepubliceerd wordt per 31 december van het voorafgaande jaar.

Indexatiedepot

Bij de start van Pensioenkring Eastman is het indexatiedepot, waar uit hoofde van de collectieve waardeoverdracht de Bestemmingsreserve Indexatie Middelloon (BIM) van het voormalige Pensioenfonds E-Way is ingebracht, gecontinueerd. Jaarlijks wordt de premiemarge, zijnde het positieve verschil tussen de feitelijke premie en de voor dat jaar vastgestelde gedempte premie, in dit depot gestort. Vanaf 1 januari 2025 vervallen de bijzondere voorwaarden voor het indexatiedepot en is besloten het indexatiedepot leeg te maken. Vanuit het indexatiedepot is per 31 december 2024 een aanvullende toeslag verleend van 1,44% (2023: 0,00%). Daarmee zijn er nog resterende middelen in het indexatiedepot welke volledig ingezet gaan worden voor het verlenen van een aanvullende toeslag aan actieve deelnemers. Welke aanvullende toeslag hieruit gaat volgen wordt bekend na het afronden van het jaarwerk 2024.

Weerstandsvermogen

Het weerstandsvermogen voor Pensioenkring Eastman bedraagt 0,2% van het beheerde pensioenvermogen. Dit weerstandsvermogen is het vermogen dat Stap volgens het bepaalde bij of krachtens de Pensioenwet ten minste moet aanhouden als vermogen om de bedrijfsrisico’s te dekken. Het weerstandsvermogen maakt geen deel uit van het vermogen van de pensioenkring.

Voor het weerstandsvermogen geldt een wettelijk voorgeschreven minimum en maximum. Doorlopend wordt getoetst of het aanwezige weerstandsvermogen hieraan voldoet. Daarbij vastgestelde overschotten en tekorten van het weerstandsvermogen die het gevolg zijn van het behaalde positieve of negatieve rendement op het vermogen van Pensioenkring Eastman, komen ten goede aan respectievelijk ten laste van het behaalde bruto rendement op het vermogen van Pensioenkring Eastman.

Klachten

Sinds 11 september 2023 is de "Gedragslijn Goed omgaan met Klachten" (hierna gedragslijn) van kracht geworden. In deze gedragslijn is vastgelegd hoe de pensioensector wil omgaan met klachten en het afeggen van verantwoording hierover.

De wettelijke definitie van een klacht in de Wet toekomst pensioenen luidt: “Elke uiting van ontevredenheid van een persoon, gericht aan de pensioenuitvoerder, wordt beschouwd als een klacht”. Onder deze uitgebreidere wettelijke definitie valt ook een deelnemer die in een telefoongesprek aangeeft ‘niet zo blij te zijn’. De gedragslijn en de wettelijke definitie hebben behoorlijk veel impact op de wijze waarop pensioenuitvoeringsorganisatie TKP klachten registreert en rapporteert. Vanaf medio 2024 worden alle klantsignalen direct geregistreerd, ongeacht of deze schriftelijk of mondeling zijn geuit.

Onder een geëscaleerde klacht wordt verstaan: "Klachten die in eerste instantie niet naar tevredenheid van de klant zijn opgelost en intern verder in behandeling worden genomen".

Om de dienstverlening aan deelnemers voortdurend te verbeteren, wordt een gestructureerde en geïntegreerde aanpak gehanteerd. Hierbij staat de klantbeleving centraal: de manier waarop deelnemers alle interacties ervaren gedurende de volledige klantreis en via alle kanalen. De klachten van deelnemers worden geanalyseerd om de dienstverlening continu te verbeteren en te optimaliseren. Door klachten systematisch te onderzoeken, wordt inzicht verkregen in knelpunten en mogelijke verbeterkansen.

In onderstaande tabel staan de aantallen klachten en geëscaleerde klachten over 2024 voor de vaste rubrieken zoals beschreven in de gedragslijn en volgens de AFM classificatie. In 2024 is één klacht afgehandeld.

| Onderwerp | Aantal klachten | Geëscaleerde klachten |

|---|---|---|

| Afgehandelde klachten 2024 per onderwerp: | ||

| - service en klantgerichtheid | 0 | 0 |

| - behandelingsduur | 0 | 0 |

| - informatieverstrekking | 0 | 0 |

| - deelnemersportaal | 0 | 0 |

| - keuzebegeleiding | 0 | 0 |

| - pensioenberekening en -betaling | 0 | 0 |

| - registratie werknemersgegevens/datakwaliteit | 0 | 0 |

| - toepassing wet- en regelgeving: algemeen | 0 | 0 |

| - toepassing wet- en regelgeving: invaren, transitie | 0 | 0 |

| - financiële situatie | 1 | 0 |

| - duurzaamheid | 0 | 0 |

| - overig | 0 | 0 |

| Totaal | 1 | 0 |

2.4 Vermogensbeheer

Beleggingsmix

In onderstaande tabellen zijn de actuele en strategische beleggingsmix per ultimo 2024 en 2023 opgenomen. De beleggingen voor het indexatiedepot zijn in de tweede tabel separaat weergegeven.

| 2024 | 2023 | |||||

|---|---|---|---|---|---|---|

| in € miljoen | Actuele mix in % |

Strategische mix in % |

in € miljoen | Actuele mix in % |

Strategische mix in % |

|

| Aandelen | 59,7 | 30,9 | 29,0 | 51,8 | 28,8 | 29,0 |

| Ontwikkelde markten afgedekt | 24,5 | 12,7 | 12,0 | 21,7 | 12,1 | 12,0 |

| Ontwikkelde markten onafgedekt | 25,6 | 13,2 | 12,0 | 21,6 | 12,0 | 12,0 |

| Opkomende markten | 9,6 | 5,0 | 5,0 | 8,5 | 4,7 | 5,0 |

| Vastrentende waarden * | 119,5 | 69,1 | 71,0 | 115,3 | 71,2 | 71,0 |

| Bedrijfsobligaties Europa | 15,9 | 8,2 | 8,5 | 14,9 | 8,3 | 8,5 |

| Bedrijfsobligaties wereld (exclusief financials) | 15,3 | 7,9 | 8,5 | 15,2 | 8,4 | 8,5 |

| Hypotheken Nederland | 40,2 | 20,7 | 20,0 | 37,5 | 20,8 | 20,0 |

| Green Bonds | 5,4 | 2,8 | 3,0 | 5,2 | 2,9 | 3,0 |

| Staatsleningen opkomende markten | 7,7 | 4,0 | 4,0 | 7,1 | 4,0 | 4,0 |

| Discretionaire inflatie-gerelateerde staatsobligaties | 0,0 | 0,0 | 0,0 | 16,7 | 9,3 | 10,0 |

| Discretionaire portefeuille nominale staatsobligaties | 35,0 | 18,1 | 18,6 | 10,3 | ||

| Liquiditeiten | 38,3 | 19,8 | 27,0 | 41,2 | 22,9 | 17,0 |

| Overlay | -23,9 | -12,4 | -28,3 | -15,8 | ||

| Interest Rate Swap | -23,9 | -12,4 | -28,3 | -15,8 | ||

| Totaal **/*** | 193,6 | 100,0 | 100,0 | 179,9 | 100,0 | 100,0 |

Beleggingsmix Indexatiedepot

| 2024 | 2023 | |||||

|---|---|---|---|---|---|---|

| in € miljoen | Actuele mix in % |

Strategische mix in % |

in € miljoen | Actuele mix in % |

Strategische mix in % |

|

| Liquiditeiten | 0,0 | 100,0 | 100,0 | 0,8 | 100,00 | 100,00 |

| Totaal | 0,0 | 100,0 | 100,0 | 0,8 | 100,00 | 100,00 |

In december 2024 is het beleggingsplan 2025 vastgesteld. Het beleggingsplan 2025 heeft als ingangsdatum 1 januari 2025.

Ten opzichte van het beleggingsplan 2024 zijn er voor het beleggingsplan 2025 geen wijzigingen in de strategische allocatie van de beleggingen aangebracht.

Resultaten beleggingen

In onderstaande tabellen worden de beleggingsresultaten van 2024 weergegeven.

| Cijfers in % | Pensioenkring * | Benchmark | Relatief | Bijdrage aan totaal rendement |

|---|---|---|---|---|

| Aandelen | 15,3 | 15,1 | 0,2 | 4,6 |

| Aandelen opkomende markten (MM Global Emerging Markets Fund) |

13,6 | 14,7 | -1,0 | 0,6 |

| Aandelen wereldwijd afgedekt (MM World Equity Index SRI Fund - EUR) |

12,7 | 12,3 | 0,3 | 1,6 |

| Aandelen wereldwijd (MM World Equity Index SRI Fund) |

18,6 | 18,1 | 0,5 | 2,3 |

| Vastrentende waarden | 3,6 | 1,0 | 2,5 | 2,3 |

| Bedrijfsobligaties Europa (MM Euro Credit ESG Fund) |

5,1 | 4,7 | 0,4 | 0,4 |

| Bedrijfsobligaties wereld (exclusief financials) (MM Global Credit Ex Financials Fund) |

0,7 | 0,6 | 0,1 | 0,1 |

| Hypotheken Nederland (MM Dutch Mortgage Fund) |

7,1 | 1,0 | 6,1 | 1,5 |

| Green Bonds wereld (MM Global Green Bond Fund) | 3,2 | 3,0 | 0,2 | 0,1 |

| Staatsleningen opkomende markten (MM Emerging Market Debt Fund) |

8,3 | 4,7 | 3,5 | 0,3 |

| Discretionaire portefeuille nominale staatsobligaties | -1,3 | -1,3 | 0,0 | 0,0 |

| Discretionaire inflatie-gerelateerde staatsobligaties | -1,7 | -1,7 | 0,0 | -0,2 |

| Liquiditeiten | 0,8 | |||

| Totaal exclusief overlay | 6,6 | 5,1 | 1,4 | 7,7 |

| Totaal overlay | 0,0 | |||

| Interest Rate Swap | 0,0 | |||

| Totaal inclusief overlay ** | 7,7 | 7,7 |

Beleggingsresultaten Indexatiedepot 2024

| Cijfers in % | Pensioenkring | Benchmark | Relatief | Bijdrage aan totaal rendement |

|---|---|---|---|---|

| Liquiditeiten | 3,6 | 3,8 | -0,2 | 3,6 |

| Totaal | 3,6 | 3,8 | -0,2 | 3,6 |

Toelichting resultaten beleggingen 2024

In deze paragraaf wordt ingegaan op de behaalde rendementen van de pensioenkring (1).

De belangrijkste bijdragen aan het rendement en de meest opvallende relatieve en absolute rendementen worden hierna toegelicht.

(1) Voor de meeste beleggingscategorieën wordt passief belegd. Doordat de benchmark geen rekening houdt met transactiekosten is het rendement van de passief beheerde beleggingsfondsen, als gevolg van de transactiekosten, meestal iets lager dan de gehanteerde benchmark.

Toelichting resultaten aandelen

Door de sterke stijging van de aandelenmarkt droeg de categorie aandelen met 4,6%-punt positief bij aan het totaal rendement. Het MM World Equity Index SRI Fund had met 2,3%-punt de grootste positieve bijdrage aan deze beleggingscategorie.

Een toelichting over de resultaten van de beleggingsfondsen in aandelen is opgenomen in hoofdstuk 12.1 Toelichting resultaten beleggingsfondsen.

Toelichting resultaten vastrentende waarden

Vastrentende waarden droegen 2,3%-punt bij aan het totaal rendement. Het MM Dutch Mortgage Fund leverde met 1,5%-punt de grootste positieve bijdrage aan deze beleggingscategorie.

Een toelichting over de resultaten van de beleggingsfondsen in vastrentende waarden is opgenomen in hoofdstuk 12.1 Toelichting resultaten beleggingsfondsen.

Toelichting resultaten overlay

De overlay, bestaande uit renteswaps, heeft voornamelijk als doel om de dekkingsgraad van de pensioenkring te beschermen tegen financiële risico’s en droeg in de verslagperiode 0,0%-punt bij aan het rendement.

De renteswaps hadden met 0,0%-punt geen bijdrage aan het totale beleggingsresultaat. De afdekking van het renterisico heeft het gehele jaar rond het strategische niveau van 77,5% gefluctueerd, waarbij de verplichtingen qua looptijd evenredig zijn afgedekt. De te betalen floating rente van de renteswaps was vanwege de hogere kortetermijn rente hoger dan de te ontvangen vaste rente. Dit effect van het negatieve rentedifferentieel compenseerde volledig het positieve rendement op de swaps als gevolg van de dalende swaprente in 2024.

Attributie analyse

De attributie geeft een nadere verklaring van de behaalde out-performance over een bepaalde periode. Dit wordt verklaard door twee elementen:

- allocatie: out-performance behaald door meer/minder te beleggen (alloceren) in categorieën die het relatief beter/slechter doen ten opzichte van het totaal

- selectie: out-performance behaald door binnen de beleggingscategorie bepaalde beleggingen te kiezen die een out-performance behalen ten opzichte van hun respectievelijke benchmark

| Attributie beleggingscategorieën eind 2024 | ||

|---|---|---|

| Cijfers in % * | Allocatie effect | Selectie effect |

| Aandelen | 0,0 | 0,0 |

| Vastrentende waarden | 0,1 | 1,2 |

| Liquiditeiten | 0,0 | -0,0 |

| Totaal | 0,1 | 1,3 |

Het positieve relatieve rendement wordt met name veroorzaakt door het selectie effect. Het MM Dutch Mortgage Fund zorgde voor de grootste positieve bijdrage aan het selectie effect, namelijk met 1,1%- punt.

Uitvoering MVB-beleid

Het maatschappelijk verantwoord beleggen beleid van Stap staat beschreven in hoofdstuk 1.5 Beleggingen. Hieronder wordt de uitvoering van dit beleid beschreven die specifiek van toepassing is voor de pensioenkring.

Screening en engagement

Eind 2024 werd met 26 bedrijven, waarin de pensioenkring via de MM-beleggingsfondsen belegt, een dialoog gevoerd. Het voeren van de dialoog heeft Stap uitbesteed aan Aegon AM. Eind 2024 werd de dialoog gevoerd met:

- 14 bedrijven over incidenten in relatie tot de toeleveringsketen

- 6 bedrijven over incidenten in relatie tot biodiversiteit, al dan niet in combinatie met de toeleveringsketen

- 5 bedrijven over het mogelijk niet naleven van de OESO-richtlijnen of over specifiek mensenrechten

- 8 bedrijven die niet of mogelijk niet voldoen aan één of meerdere principes van de UN Global Compact, zoals opgenomen in onderstaande tabel

| Mensenrechten | Milieu | Corruptie |

|---|---|---|

| 6 | 1 | 1 |

De resultaten van alle engagement trajecten worden in de volgende tabel voor 23 bedrijven weergegeven. Hiervoor wordt een mijlpalenaanpak gehanteerd. Met 3 bedrijven is nog geen engagement traject gestart. In het merendeel van de gevallen omdat het bedrijf nog betrokken is bij lopende rechtszaken waardoor engagement veelal nog niet opportuun is.

| Mijlpaal 1 | Mijlpaal 2 | Mijlpaal 3 | Mijlpaal 4 |

|---|---|---|---|

| 2 | 5 | 15 | 1 |

De mijlpalen houden het volgende in:

- Mijlpaal 1: Probleem aangestipt, een bedrijf heeft nog geen reactie gestuurd

- Mijlpaal 2: Reactie van een bedrijf ontvangen

- Mijlpaal 3: Bedrijf heeft aangegeven bereid te zijn om een probleem op te willen lossen en heeft concrete vervolgstappen genomen

- Mijlpaal 4: Doelstelling van de engagement bereikt

Uitsluitingen

De pensioenkring belegt in multi-manager beleggingsfondsen beheerd door Aegon AM. Voor deze fondsen is een uitsluitingsbeleid van toepassing zoals beschreven in hoofdstuk 1.5 Beleggingen.

Stemmen

De uitgebrachte stemmen worden in onderstaande tabel per thema weergegeven. Hierbij wordt tevens aangegeven of er afwijkend van het stemadvies van de onderneming en/of het stemadviesbureau is gestemd.

| Thema | Overname | Kapitaal-structuur | Bestuur | Reorganisatie & fusies | Mensen-rechten | Bedrijfs-specifiek | Compensatie | Overig |

|---|---|---|---|---|---|---|---|---|

| Uitgebrachte stemmen |

52 | 445 | 4.390 | 122 | 19 | 1.601 | 712 | 106 |

| Afwijkend van management onderneming |

3 | 25 | 298 | 24 | 12 | 72 | 112 | 45 |

| Afwijkend van advies stemadviesbureau |

0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 |

Nederlandse beursgenoteerde ondernemingen

In de rapportageperiode is bij vier Nederlandse ondernemingen afwijkend van de aanbeveling van het management gestemd.

Voor de belangrijkste stemmingen wordt hierna benoemd waarom er tegen de aanbeveling van het management van de Nederlandse ondernemingen is gestemd:

- Er is tegen het remuneratiebeleid gestemd, omdat deze als buitensporig en niet marktconform wordt bestempeld

- Bij een onderneming is er tegen het langetermijn beloningspakket gestemd, omdat deze onvoldoende onderworpen was aan prestatiedoelstellingen

2.5 Kostentransparantie

Het onderstaande overzicht is opgesteld conform de Aanbeveling Uitvoeringskosten van de Pensioenfederatie. Mede op basis van deze aanbevelingen is een deel (30% van de exploitatiekosten) van de uitvoeringskosten voor pensioenbeheer gealloceerd naar de kosten voor vermogensbeheer. Genoemde bedragen zijn vermeld in € 1.000, tenzij anders is aangegeven.

| 2024 | 2023 | 2024 | 2023 | |

|---|---|---|---|---|

| Soort kosten | € | € | % * | % * |

| Uitvoeringskosten pensioenbeheer | 569 | 489 | 0,29 | 0,29 |

| Kosten vermogensbeheer | 931 | 781 | 0,50 | 0,46 |

| Transactiekosten | 118 | 178 | 0,06 | 0,11 |

| Totaal ** | 1.619 | 1.448 | 0,86 | 0,86 |

De hierboven vermelde kosten zijn uitgedrukt in een percentage van het gemiddeld belegd vermogen in het betreffende jaar en worden in de volgende paragrafen nader uitgesplitst en toegelicht.

Uitvoeringskosten pensioenbeheer

Deze kosten betreffen de kosten voor pensioenbeheer en de exploitatie van Stap. De wijziging van het weerstandsvermogen wordt hierbij buiten beschouwing gelaten.

| 2024 | 2023 | 2024 | 2023 | |

|---|---|---|---|---|

| Soort kosten | € | € | % * | % * |

| Administratiekostenvergoeding | 305 | 301 | 0,17 | 0,18 |

| Administratiekostenvergoeding meerwerk | 14 | 19 | 0,01 | 0,01 |

| Exploitatiekosten | 339 | 227 | 0,18 | 0,13 |

| Overige kosten | 15 | 10 | 0,01 | 0,01 |

| Allocatie naar kosten vermogensbeheer | -104 | -68 | -0,06 | -0,04 |

| Totaal ** | 569 | 489 | 0,31 | 0,29 |

De administratiekostenvergoeding is in 2024 toegenomen als gevolg van de jaarlijkse indexatie. Deze bedroeg 2,52% voor 2024. De administratiekostenvergoeding meerwerk bestaat in 2024 uit een vergoeding voor aanvullende dienstverlening.

De exploitatiekosten betreffen kosten die vanuit de pensioenkring worden betaald aan Stap voor governance (339). Deze kosten bestaan uit een vaste vergoeding voor Stap, kosten voor de werkzaamheden door de onafhankelijke accountant en de certificerend actuaris, kosten voor de actuariële functie, kosten voor het toezicht door AFM en DNB, kosten voor de Pensioenfederatie en Eumedion, kosten die samenhangen met voorbereidende werkzaamheden voor de Wtp door Stap en kosten van het belanghebbendenorgaan. Een deel (30%) van de exploitatiekosten wordt toegerekend aan de kosten vermogensbeheer. De exploitatiekosten zijn in 2024 voornamelijk toegenomen door de voorbereidende werkzaamheden voor de Wtp.

Onder overige kosten zijn de bankkosten, contributies en bijdragen en kosten voor communicatie-uitingen opgenomen. De overige kosten zijn in 2024 toegenomen doordat er meer mailingen zijn verstuurd en omdat de bankkosten zijn toegenomen.

Kosten per deelnemer

De uitvoeringskosten pensioenbeheer per actieve deelnemer/pensioengerechtigde zijn in de volgende tabel weergegeven.

| 2024 | 2023 | |||

|---|---|---|---|---|

| Uitvoeringskosten pensioenbeheer | ||||

| Totale uitvoeringskosten pensioenbeheer ( in € 1.000) | 569 | 489 | ||

| Uitvoeringskosten pensioenbeheer per actieve deelnemer/pensioengerechtigde in € * | 1.468 | 1.229 |

De kosten per deelnemer zijn ten opzichte van 2023 op totaalniveau met 20,6% gestegen door de toename van de totale uitvoeringskosten pensioenbeheer. Deze kosten zijn met name toegenomen door de voorbereidende werkzaamheden voor de Wtp.

Voor de kosten per deelnemer/pensioengerechtigden is geen benchmark opgenomen, omdat de meerwaarde van het laten uitvoeren van een benchmark niet opweegt tegen de vergoeding die daarvoor gevraagd wordt. Daarnaast worden de kosten per deelnemer tot de transitie naar het nieuwe pensioenstelsel beïnvloed door de eenmalige kosten die hiervoor in de uitvoeringskosten pensioenbeheer zijn opgenomen.

Kosten vermogensbeheer

Het bedrag van 931 betreft alle door de pensioenkring betaalde kosten vermogensbeheer (direct en indirect).

| 2024 | 2023 | |||

|---|---|---|---|---|

| Kosten vermogensbeheer | € | € | ||

| Directe kosten vermogensbeheer | 669 | 572 | ||

| Indirecte kosten vermogensbeheer (ten laste van beleggingsresultaat) | 262 | 209 | ||

| Totale kosten van vermogensbeheer | 931 | 781 |

De directe kosten vermogensbeheer bestaan uit de volgende posten:

- dienstverlening integraal balansbeheerder

- beheervergoeding: dit is een vaste beheervergoeding voor het operationeel vermogensbeheer per tijdsperiode die onafhankelijk is van de prestatie

- vergoeding advies, administratie en rapportage: dit is de vergoeding voor de integrale dienstverlening conform de uitbestedingsovereenkomst

- overige directe kosten: dit betreft onder andere bankkosten en custody-kosten

- allocatie van de exploitatiekosten van Stap die betrekking hebben op vermogensbeheer

De hoogte van de directe kosten vermogensbeheer (669) wijkt af van de weergave in de financiële opstelling (693). Een deel van deze directe kosten vermogensbeheer betreffen transactiekosten (22) en deze zijn hierna in de paragraaf Transactiekosten verantwoord. Daarnaast wordt een deel van de overige kosten (3) bij de vermogensbeheerder hier onder indirecte kosten verantwoord. De verschillen tussen de financiële opstelling en het bestuursverslag betreffen verschuivingen in de weergave en hebben geen invloed op het totaal aan kosten vermogensbeheer.

De indirecte kosten vermogensbeheer bestaan uit kosten die worden gemaakt binnen de onderliggende beleggingsfondsen. Deze bestaan uit de volgende posten:

- beheervergoeding externe managers: dit is een (basis) vergoeding per tijdsperiode die onafhankelijk is van de prestatie

- performance fee externe managers: dit is een prestatieafhankelijke vergoeding voor het verslaan van de benchmark door een externe manager

- overige kosten: dit betreft onder andere de vergoeding van de bewaarbank, administratiekosten, accountantskosten en juridische kosten

De kosten vermogensbeheer worden gerapporteerd in euro’s en als percentage van het gemiddelde van het totaal belegd vermogen. De volgende tabel geeft dit per beleggingscategorie weer. Het aandeel aan geschatte kosten is beperkt. De schattingen zijn gebaseerd op opgaven van externe managers van kosten in onderliggende beleggingsstructuren.

| 2024 | 2023 | 2024 | 2023 | |

|---|---|---|---|---|

| Categorie beleggingen | € | € | % * | % * |

| Aandelen | 52 | 35 | 0,03 | 0,02 |

| Vastrentende waarden | 207 | 381 | 0,11 | 0,23 |

| Overig | 568 | 298 | 0,31 | 0,18 |

| Totaal | 827 | 713 | 0,45 | 0,42 |

| Allocatie vanuit pensioenbeheer | 104 | 68 | 0,06 | 0,04 |

| Totaal ** | 931 | 781 | 0,50 | 0,46 |

De kosten vermogensbeheer zijn als percentage van het gemiddeld belegd vermogen in 2024 0,04%-punt hoger dan in 2023 (0,46%). De stijging van de kosten vermogensbeheer is het gevolg van de hogere allocatie van de exploitatiekosten van Stap die betrekking hebben op het vermogensbeheer en de gestegen prestatieafhankelijke vergoedingen binnen de portefeuille met vastrentende waarden. Daarnaast heeft er in 2024 een verschuiving plaatsgevonden in de classificatie van de beheervergoeding voor operationeel vermogensbeheer. Deze is van de categorie vastrentende waarden verplaatst naar de categorie overig, waardoor de kosten van deze twee categorieën respectievelijk gedaald en gestegen zijn met ongeveer 0,13%-punt.

Transactiekosten

Deze kosten betreffen de toe- en uittredingsvergoedingen van de beleggingsfondsen, de transactiekosten van discretionaire portefeuilles en de derivatentransacties. Deze kosten zijn in het gerapporteerde rendement verwerkt.

Transactiekosten in beleggingsfondsen zijn wel onderdeel van het rendement, maar worden niet apart gespecificeerd. De transactiekosten zijn als volgt bepaald:

- aandelen: op basis van directe transactiekosten zoals commissie en belastingen en indirecte kosten zoals spread en marktimpact. Indien deze kosten niet aanwezig zijn, worden deze vastgesteld op basis van schattingen

- vastrentende waarden en derivaten: van vastrentende waarden zijn de transactiekosten slechts bij benadering vast te stellen. Deze kosten zijn niet zichtbaar bij aan- en verkopen, maar zijn een impliciet onderdeel van de spread tussen bied- en laatkoersen. Binnen deze fondsen worden de transactiekosten geschat op basis van de gemiddelde spread gedurende het jaar en de som van aan- en verkopen

De (geschatte) transactiekosten, waaronder ook de kosten voor toe- en uittreding vallen, worden gerapporteerd in euro’s en als een percentage van het gemiddelde van het totaal belegd vermogen.

| 2024 | 2023 | 2024 | 2023 | |

|---|---|---|---|---|

| Categorie beleggingen | € | € | % * | % * |

| Aandelen | 30 | 37 | 0,02 | 0,02 |

| Vastrentende waarden | 66 | 135 | 0,04 | 0,08 |

| Derivaten | 23 | 6 | 0,01 | 0,00 |

| Totaal ** | 118 | 178 | 0,06 | 0,11 |

In bovenstaande kosten is een bedrag van 1 (2023: 28) begrepen voor toe- en uittredingskosten van de pensioenkring. Het restant betreft werkelijke en geschatte transactiekosten van de beleggingen.

De transactiekosten in 2024 zijn 0,05%-punt lager dan vorig jaar (2023: 0,11%). Deze daling is voornamelijk het gevolg van de lagere kosten in de categorie vastrentende waarden. Dit kan worden verklaard doordat er binnen de beleggingsfondsen van deze categorie minder transactiekosten gemaakt zijn ten opzichte van vorig jaar. Daarnaast is de portefeuille met vastrentende waarden begin 2023 gewijzigd, waardoor de transactiekosten in dat jaar hoger waren dan in 2024.

Beleggingskosten en relatie rendement, risico en kosten

De totale kosten vermogensbeheer in 2024 bedroegen 0,50% van het gemiddeld belegd vermogen. Van deze totale kosten bestaat 0,02%-punt (2023: 0,01%-punt) uit prestatieafhankelijke vergoedingen. Een deel van de beleggingsportefeuille wordt namelijk actief beheerd, met als uitgangspunt dat actief beheer voor de geselecteerde beleggingscategorieën op termijn een hoger rendement oplevert.

Hier stond een gerealiseerd relatief rendement op de actieve beleggingen van 0,14%-punt ten opzichte van de benchmarks tegenover. Deze percentages zijn berekend op basis van de gemiddelde standen in 2024 en op basis van de totale portefeuille. In absolute getallen heeft het actief beheer een opbrengst opgeleverd van 289 ten opzichte van 37 aan kosten.

Op totaalniveau is het actief risico in de beleggingsportefeuille beperkt. De ex-ante tracking error bedraagt eind 2024 0,2% op jaarbasis. Een tracking error van 0,2% geeft aan dat de kans dat het rendement van de portefeuille met maximaal 0,2% afwijkt van het rendement van de benchmark ongeveer 66,7% is. Er is ongeveer 5% kans dat de portefeuille met meer dan 0,4% (twee maal de tracking error) afwijkt van de benchmark.

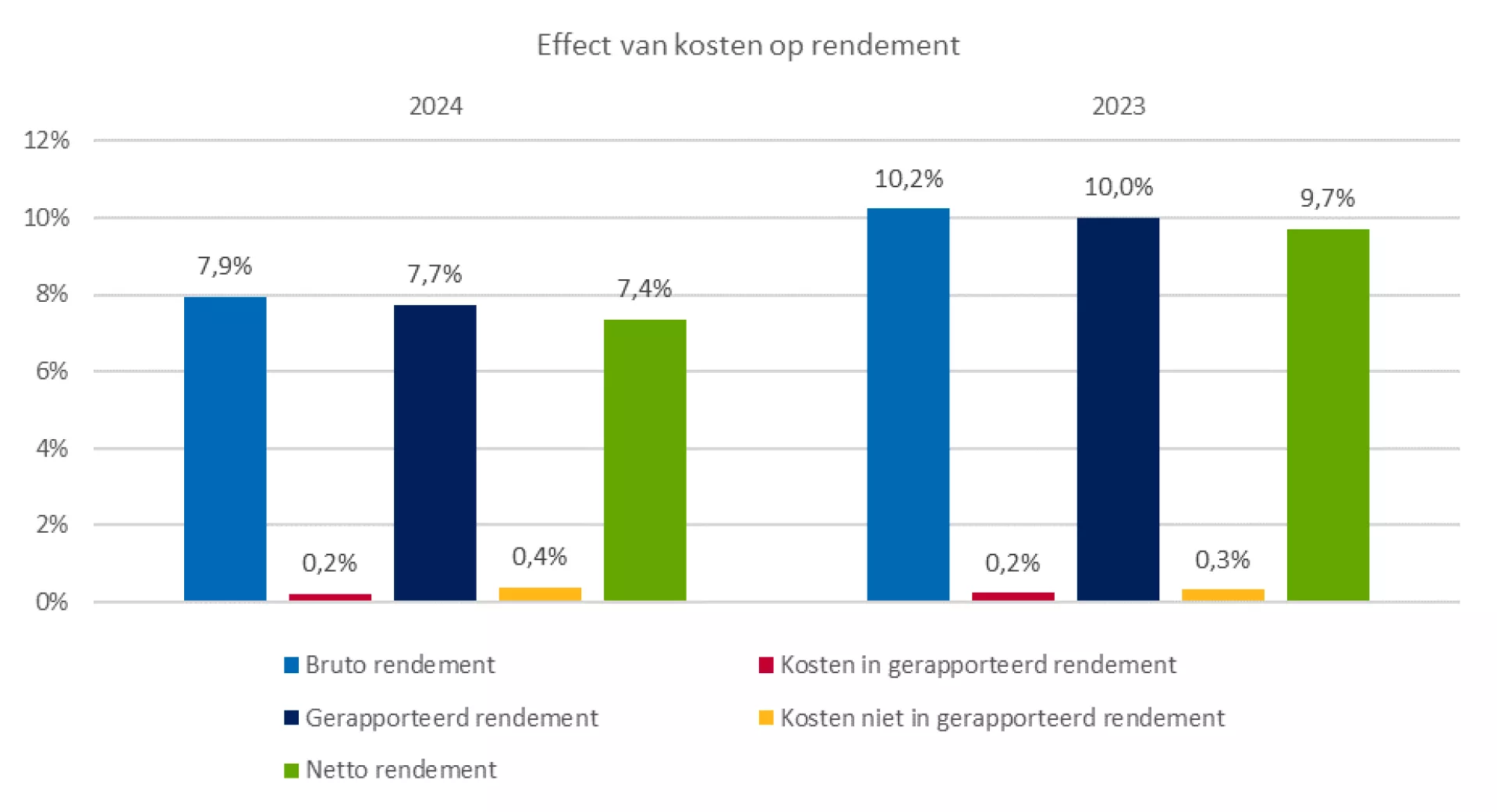

Om het effect van de kosten in relatie tot het totale rendement van de pensioenkring te duiden, geeft onderstaande grafiek weer welke kosten onderdeel uitmaken van het gerapporteerde rendement van de pensioenkring en welke kosten hier buiten vallen. Ter vergelijking worden hierbij de cijfers over het voorgaande boekjaar getoond.

| Toelichting grafiek: | |

| Netto rendement | Rendement na kosten binnen en buiten de beleggingen. |

| Kosten niet in gerapporteerd rendement | Kosten die buiten de beleggingsportefeuille om betaald zijn. |

| Gerapporteerd rendement | Gerapporteerd rendement van de beleggingen |

| Kosten in gerapporteerd rendement | Kosten binnen de beleggingen (vermogensbeheer en transactiekosten). |

| Bruto rendement | Rendement zonder het effect van kosten. |

Uitvoeringskosten en oordeel bestuur

Het bestuur van Stap vindt kostenbeheersing belangrijk. Daarom streeft het bestuur naar een acceptabel kostenniveau in verhouding tot de kwaliteit van de uitvoering en besteedt het bestuur aandacht aan de beheersing van de uitvoeringskosten voor pensioenbeheer en vermogensbeheer.

Jaarlijks wordt voor de pensioenkring een begroting opgesteld. De realisatie van de uitvoeringskosten wordt door het bestuursbureau gemonitord via de maand- en kwartaalrapportages van pensioenbeheer en vermogensbeheer. Op basis van de kwartaalrapportages en via een evaluatie van de uitbestedingsovereenkomsten wordt tevens de kwaliteit van de uitvoering gemonitord.

Het bestuur heeft de uitvoeringskosten beoordeeld en vastgesteld dat deze verklaarbaar en acceptabel zijn in het licht van de gemaakte afspraken.

2.6 Financiële positie en herstelplan (FTK)

Dekkingsgraden

In 2024 is de rentetermijnstructuur (RTS) gedaald, waardoor de technische voorzieningen (TV) van de pensioenkring zijn gestegen. De rente heeft in 2024 een negatief effect gehad op de ontwikkeling van de dekkingsgraad. Een positief beleggingsrendement van 7,7% zorgde daarentegen voor een stijging van de feitelijke dekkingsgraad. Uiteindelijk is de feitelijke dekkingsgraad in 2024 gestegen van 118,8% naar 120,1%.

De beleidsdekkingsgraad is in 2024 gestegen van 118,7% naar 120,6% en is hoger dan de dekkingsgraad behorend bij het vereist vermogen van 114,9%. Daarmee is ultimo 2024 sprake van een toereikende solvabiliteit. Eind 2024 bedraagt de dekkingsgraad op basis van marktrente 120,1%. De dekkingsgraad op basis van marktrente wordt bepaald door het pensioenvermogen te delen door de TV op marktwaarde.

| Dekkingsgraad- en renteniveaus | ||

|---|---|---|

| Cijfers in % | 2024 | 2023 |

| Beleidsdekkingsgraad | 120,6 | 118,7 |

| Feitelijke Dekkingsgraad | 120,1 | 118,8 |

| Dekkingsgraad op basis van marktrente | 120,1 | 118,8* |

| Reële dekkingsgraad | 89,2 | 86,6 |

| Minimaal vereiste dekkingsgraad | 104,1 | 104,1 |

| Vereiste dekkingsgraad | 114,9 | 114,8 |

| Rekenrente vaststelling TV | 2,13 | 2,31 |

Herstelplan

De pensioenkring hoefde in 2024 geen herstelplan in te dienen, omdat de beleidsdekkingsgraad (118,7%) per 31 december 2023 hoger lag dan de dekkingsgraad die hoorde bij het vereist vermogen per 31 december 2023 (114,8%). Daardoor had Pensioenkring Eastman eind 2023 geen reservetekort.

De situatie is eind 2024 ongewijzigd, omdat de beleidsdekkingsgraad per 31 december 2024 (120,6%) hoger ligt dan de vereiste dekkingsgraad per 31 december 2024 (114,9%).

Minimaal vereist vermogen

Indien de beleidsdekkingsgraad gedurende vijf achtereenvolgende jaren (6 peilmomenten) lager is dan het vermogen dat hoort bij het minimaal vereist vermogen, dienen de pensioenaanspraken en –rechten te worden gekort. Dit betreft de korting op basis van de maatregel minimaal vereist eigen vermogen (de zogenoemde MVEV-korting). Het korten is hierbij onvoorwaardelijk, maar mag worden verdeeld over (maximaal) 10 jaar.

Ultimo 2024 is de beleidsdekkingsgraad (120,6%) hoger dan de dekkingsgraad die hoort bij het minimaal vereist vermogen (104,1%). De MVEV-korting is per 31 december 2024 voor Pensioenkring Eastman daarom niet aan de orde.

Toekomst Bestendig Indexeren (TBI)

Vanuit het wettelijk kader is toekomstbestendigheid het uitgangspunt voor toeslagverlening. Dit houdt onder meer in dat het beschikbare vermogen boven een beleidsdekkingsgraad van 110,0% bepalend is om een bepaalde toeslag levenslang toe te kunnen kennen. De levenslange toeslag wordt bepaald op grond van het verwachte gemiddelde toekomstige consumentenprijsindexcijfer voor alle bestedingen (afgeleid). De grens voor Toekomst Bestendig Indexeren (TBI) is de grens waarop de pensioenkring op basis van toekomstbestendige toeslagverlening de volledige toeslag kan toekennen. Deze grens was voor Pensioenkring Eastman per 30 september 2024 gelijk aan 138,9%.

Toeslagbeleid

Het toeslagbeleid van Pensioenkring Eastman is voorwaardelijk. De toeslag op de pensioenaanspraken en -rechten van de deelnemers, gewezen deelnemers en pensioengerechtigden wordt gebaseerd op de wijziging van het consumentenprijsindexcijfer voor alle huishoudens(afgeleid). Dit wordt bepaald aan de hand van de wijziging van de index over de maand september voorafgaande aan de toeslagverlening en de maand september van het daaraan voorafgaande jaar. Een negatieve inflatie (deflatie) zal niet leiden tot een neerwaartse aanpassing. Het toeslagpercentage zal alsdan gesteld worden op 0. Het streven is een realistisch toeslagbeleid op basis van het consumentenprijsindexcijfer alle bestedingen (afgeleid). Het beleid is erop gericht om op de lange termijn circa 75% van de stijging van de prijsindex door middel van toeslagen te compenseren.

Per 31 december 2024 is er een reguliere toeslag verleend van 1,10% (2023: 0,00%) aan de actieve deelnemers van Pensioenkring Eastman. Aan de gewezen deelnemers en pensioengerechtigden is een toeslag verleend van 1,10% (2023: 0,00%).

Richtlijnen voor toeslagen

Voor het toeslagbeleid van Pensioenkring Eastman worden de volgende uitgangspunten gehanteerd:

- Het toeslagbeleid is voorwaardelijk en is afhankelijk van het behaalde beleggingsrendement op lange termijn. Dit komt tot uitdrukking in de hoogte van de beleidsdekkingsgraad van de pensioenkring. Met behaald beleggingsrendement wordt bedoeld het beleggingsrendement dat resteert na de toevoeging aan de technische voorzieningen van het benodigde rendement en de wijziging van de rentetermijnstructuur. Dit rendement wordt jaarlijks verwerkt via het eigen vermogen van de pensioenkring. De te verlenen toeslag is daarmee in feite afhankelijk van de beleidsdekkingsgraad (BDG) op enig moment.

- Toeslagen worden gegeven op grond van een toekomstbestendige toeslagverlening. Dit houdt in beginsel het volgende in:

- Bij een BDG die lager is dan 110% worden er geen toeslagen verleend

- Bij een BDG boven de TBI-grens kan de volledige toeslag worden gegeven

- Bij een BDG tussen de 110% en de TBI-grens kan een toeslag worden gegeven die naar verwachting in de toekomst te realiseren is (ongeveer naar rato)

- De BDG wordt bepaald door het gemiddelde van de feitelijke dekkingsgraden te nemen over de afgelopen 12 maanden De BDG per 30 september is leidend voor de bepaling van de toeslag

- De TBI-grens wordt jaarlijks bepaald door het vermogen vast te stellen wat nodig is boven een BDG van 110% om een levenslange samengestelde toeslag conform het ambitieniveau te geven

- Inhaaltoeslagen kunnen gegeven worden indien de BDG hoger is dan de TBI-grens en het vereist vermogen

- Het bestuur heeft de discretionaire bevoegdheid om binnen de wettelijke grenzen van de berekende toeslag af te wijken

Inhaaltoeslag

De verjaringstermijn van niet verleende toeslagen is vijf jaar. Hierbij wordt de periode voor toetreding tot Stap meegenomen. Wanneer de BDG boven de TBI-grens uitkomt, mag 20% van het vermogen boven deze grens gebruikt worden voor het ongedaan maken van kortingen en of het inhalen van gemiste toeslagen. Het inhalen van een eventuele indexatieachterstand over de direct voorafgaande periode van vijf jaar en herstel van kortingen zal als volgt worden toegepast:

- volledige toeslagverlening

- herstel van kortingen

- inhaal van indexatieachterstand

Ultimo 2024 is de beleidsdekkingsgraad (120,6%) lager dan de TBI-grens (138,9%). Het inhalen van indexatieachterstand is per 31 december 2024 voor Pensioenkring Eastman dus niet aan de orde.

Indexatiedepot

Indien in enig jaar nog middelen resteren in het indexatiedepot en de verleende toeslag lager is dan de maatstaf, kan het bestuur besluiten uit die middelen een extra toeslag te verlenen aan actieve deelnemers, zodanig dat de verleende toeslag niet hoger is dan de maatstaf. Het bedrag dat onttrokken wordt aan de bestemmingsreserve wordt ‘dekkingsgraad neutraal’ vastgesteld op basis van de actieve deelnemers per 31 december van dat jaar.

Vanuit het indexatiedepot is per 31 december 2024 een aanvullende toeslag verleend van 1,44% (2023: 0,00%). Daarmee zijn er nog resterende middelen in het indexatiedepot welke volledig ingezet gaan worden voor het verlenen van een aanvullende toeslag aan actieve deelnemers. Welke aanvullende toeslag hieruit gaat volgen wordt bekend na het afronden van het jaarwerk 2024.

2.7 Actuariële paragraaf

Het verloop van de technische voorzieningen werd voor een groot deel bepaald door de bewegingen van marktrentes, beleggingsrendementen en de verleende toeslagen.

In onderstaande tabel staat een analyse van het actuariële resultaat. Hierbij worden de actuariële uitgangspunten van de pensioenkring vergeleken met de werkelijke actuariële ontwikkelingen over het verslagjaar. De bedragen wijken af van de bedragen in de jaarrekening, die boekhoudkundig zijn bepaald.

| (bedragen x € 1.000) | ||

|---|---|---|

| Categorie resultaat | 2024 | 2023 |

| Resultaat op beleggingen | 7.924 | 11.217 |

| Resultaat op wijziging RTS | -3.338 | -4.648 |

| Resultaat op premie | -60 | 607 |

| Resultaat op waardeoverdrachten | 68 | -23 |

| Resultaat op kosten | -25 | 0 |

| Resultaat op uitkeringen | -6 | -6 |

| Resultaat op kanssystemen | 890 | -211 |

| Resultaat op toeslagverlening | -1.408 | 0 |

| Resultaat op overige (incidentele) mutaties technische voorzieningen | -21 | 254 |

| Resultaat op andere oorzaken | 31 | -116 |

| Totaal saldo van baten en lasten | 4.055 | 7.074 |

Toelichting actuarieel resultaat

In 2024 zijn de volgende belangrijke effecten in het actuarieel resultaat te onderscheiden. Genoemde bedragen zijn vermeld in € 1.000, tenzij anders is aangegeven.

Beleggingen

Onder beleggingsrendementen worden verstaan:

- alle directe en indirecte beleggingsopbrengsten inclusief kosten van het vermogensbeheer

- de benodigde intresttoevoeging aan de technische voorzieningen. Deze wordt vastgesteld aan de hand van de eerstejaars ‘spot rate’ uit de door DNB gepubliceerde RTS per jaar aan de start van de analyseperiode

Het resultaat op beleggingen in het boekjaar bedraagt 7.924. Voor een gedetailleerde onderbouwing van dit resultaat is uitgebreid ingegaan in het hoofdstuk ‘Vermogensbeheer’. Het resultaat op de beleggingen draagt in 2024 positief bij aan de dekkingsgraad.

Wijziging rentetermijnstructuur (RTS)

De RTS ultimo 2024 ligt gemiddeld genomen onder de RTS ultimo 2023. Wanneer beide curves worden uitgedrukt in één gemiddeld rentepercentage is de rente in 2024 met circa 0,18%-punt gedaald. Dit heeft geleid tot een toename van de technische voorzieningen en dus tot een negatief resultaat. Het resultaat hiervan bedraagt -3.338.

Premie

In 2024 is de opbouw van pensioenverplichtingen gefinancierd op basis van een doorsneepremie van 17,0% van de totale pensioengevende salarissen (na aftrek van de premie voor de elders verzekerde beschikbare premieregeling). Deze premie ligt boven het niveau van de kostendekkende premie (zie ook “Kostendekkende premie“). Het resultaat op premie bedraagt -60.

Kanssystemen

Aan het vaststellen van de technische voorzieningen liggen kanssystemen ten grondslag. De belangrijkste zijn sterfte en arbeidsongeschiktheid. Het resultaat op kanssystemen bedraagt 890.

Toeslagverlening

Per 31 december 2024 is een reguliere toeslag verleend van 1,10% aan zowel actieve en arbeidsongeschikte deelnemers als inactieve deelnemers. Daarnaast is er per 31 december 2024 aan actieve en arbeidsongeschikte deelnemers een aanvullende toeslag van 1,44% verleend uit het indexatiedepot. Het resultaat op toeslagverlening in het boekjaar bedraagt -1.408.

Overige (incidentele) mutaties technische voorzieningen

Het resultaat op overige (incidentele) mutaties technische voorzieningen bedraagt -21. Dit resultaat wordt veroorzaakt door het aanpassen van de sterftegrondslagen (141), het opvoeren van een voorziening voor risicopremie partnerpensioen bij arbeidsongeschiktheid en de actualisatie van de kostenvoorziening (-162).

Kostendekkende premie

De kostendekkende premie bestaat uit een actuarieel benodigde premie voor de pensioenopbouw, de risicodekkingen voor overlijden en arbeidsongeschiktheid en de opslag voor uitvoeringskosten.

In de volgende tabel is een overzicht met de premies opgenomen. De kostendekkende premie is berekend op basis van de rentetermijnstructuur. De gedempte premie is gebaseerd op de rendementscurve die is vastgesteld met het verwacht rendement op basis van het strategisch beleggingsbeleid en daarna gecorrigeerd is voor inflatie. Deze curve geldt voor de periode 1 januari 2020 tot 1 januari 2025. De solvabiliteitsopslag is gelijk aan het vereist vermogen gebaseerd op het strategische beleggingsbeleid. Als peildatum voor het vereist vermogen geldt het jaareinde van het jaar voorafgaand aan het gerapporteerde verslagjaar.

| Premie voor risico pensioenkring | ||||

|---|---|---|---|---|

| (bedragen x € 1.000) | Premie RTS |

Premie gedempt |

Premie feitelijk |

|

| Actuarieel benodigde premie voor inkoop onvoorwaardelijke onderdelen van de regeling |

regulier | 1.633 | 879 | 2.250 |

| risicopremie overlijden |

176 | 176 | 176 | |

| Opslag voor toekomstige uitvoeringskosten | 47 | 25 | 75 | |

| De risicopremie voor WIA-excedent en premievrijstelling bij invaliditeit | 150 | 150 | 150 | |

| Solvabiliteitsopslag | 242 | 130 | 333 | |

| Actuarieel benodigde premie voor inkoop voorwaardelijke onderdelen van de regeling |

0 | 776 | 0 | |

| Toetswaarde premie | 2.248 | 2.136 | 2.984 | |

| Overige premie | ||||

| Directe uitvoeringskosten | 409 | 409 | 398 | |

| Totaal | 2.657 | 2.545 | 3.382 |

De pensioenkring voldoet aan de eis dat de feitelijke premie minimaal gelijk moet zijn aan de gedempte premie.

Vereist vermogen

Het vereist vermogen is gebaseerd op het strategisch beleggingsbeleid en is vastgesteld op 114,9%. Indien het vereist vermogen bepaald zou zijn op basis van de actuele portefeuille is deze ook 115,2%.

2.8 Risicoparagraaf

Bij het bepalen van het beleid en het nemen van belangrijke besluiten maakt het bestuur een afweging tussen risico, rendement en beheersing van de risico’s. Daarbij heeft het bestuur bovendien grenzen (risicobereidheid) gedefinieerd aan de omvang van de risico’s. Het beleid is vastgelegd in de ABTN van de pensioenkring. In 2024 zijn geen wijzigingen aangebracht in de risicobereidheid van de pensioenkring.

Integraal risicomanagement

In het hoofdstuk integraal risicomanagement van Stap is de beschrijving van het integraal risicomanagement op instellingsniveau opgenomen. Deze beschrijving is van toepassing op alle pensioenkringen.

Doelstellingen en risicobereidheid

Op het niveau van de pensioenkringen zijn specifieke doelstellingen voor de pensioenkringen bepaald. Hierbij is een verdeling gemaakt naar financiële en niet-financiële doelstellingen. Om deze doelstellingen te behalen is per pensioenkring de risicobereidheid bepaald. In onderstaande tabel wordt de risicobereidheid voor de doelstellingen op het niveau van de pensioenkring weergegeven. Voor de risicobereidheid bij de doelstellingen op het niveau van Stap wordt verwezen naar het hoofdstuk integraal risicomanagement.

| Doelstelling niveau pensioenkring | Risicobereidheid Pensioenkring Eastman |

|---|---|

| Financiële doelstellingen | |

| Verantwoorde pensioenopbouw binnen de pensioenkring. | De minimale premiedekkingsgraad van Pensioenkring Eastman voldoet aan de afspraken die zijn gemaakt met de sociale partners (opdrachtaanvaarding). |

| Behoud nominale aanspraken binnen de pensioenkring. | Risicobereidheid korte termijn: De risicobereidheid op korte termijn wordt uitgedrukt in termen van het vereist eigen vermogen (VEV). Deze is gelijk aan 14% met een bandbreedte tussen 10% en 18%. Het VEV wordt hierbij berekend op de door DNB voorgeschreven methode. |

| Streven naar waardevast houden van pensioenrechten. Specifiek voor Pensioenkring Eastman is dit vertaald naar: een voorwaardelijke toeslagambitie van 75% van de maatstaf. De maatstaf wordt vastgesteld als de procentuele jaarstijging van het consumentenprijsindexcijfer (CPI) alle huishoudens (afgeleid) per 30 september. |

Risicobereidheid korte termijn: Risicobereidheid op korte termijn wordt uitgedrukt in termen van VEV. Deze is gelijk aan 14% met een bandbreedte tussen 10% en 18%. Het VEV wordt hierbij berekend op de door DNB voorgeschreven methode. Risicobereidheid lange termijn: Passend binnen de gestelde grenzen uit de aanvangshaalbaarheidstoets. Gebaseerd op de voorgeschreven uitgangspunten en parameters van de haalbaarheidstoets (hierna: “HBT”) is een drietal beleidskaders geformuleerd: • Vanuit de financiële positie waarbij aan het VEV wordt voldaan, is de ondergrens op fondsniveau van het verwacht pensioenresultaat (mediaan) uit de HBT gelijk aan 90%; • Vanuit de actuele financiële positie is de ondergrens op fondsniveau van het verwacht pensioenresultaat (mediaan) uit de HBT gelijk aan 91%; • Vanuit de actuele financiële positie is de afwijking van het pensioenresultaat in het slechtweerscenario (5e percentiel) ten opzichte van he verwacht pensioenresultaat (mediaan) maximaal 29%. |

| Niet-financiële doelstellingen | |

| Adequate communicatie. Specifiek voor Pensioenkring Eastman is dit vertaald naar: 1. Een proactieve en inzichtelijke deelnemerscommunicatie zodat deelnemers bewust zijn van hun pensioeninkomen en in staat zijn naar eigen inzicht keuzes te maken over hun pensioen. 2. Kennis en inzicht verschaffen aan de werkgever voor een passende arbeidsvoorwaarde pensioen. |

De risicobereidheid is risicoavers. Uitgangspunt is dat alle deelnemers en werkgever juist, volledig en tijdig geïnformeerd worden. |

Risico-inschatting en -beheersing

Zoals in het hoofdstuk integraal risicomanagement is benoemd identificeert en beoordeelt het bestuur van Stap de risico's van Stap en de pensioenkringen op een gestructureerde wijze met een RSA. De geïdentificeerde risico's worden door het bestuur kwalitatief beoordeeld voor de kans dat deze risico’s zich manifesteren, alsmede voor de impact die deze risico’s hebben op het behalen van de doelstellingen. Hierbij wordt onderscheid gemaakt naar het bruto risico, het netto risico en de risico reactie. Zo wordt er inzicht verkregen in de risico's die Stap loopt, welke beheersmaatregelen zijn genomen en de effectiviteit daarvan, evenals in de beheersmaatregelen die nog genomen moeten worden of gewenst zijn.

Voor boekjaar 2024 is de RSA eind 2024 uitgevoerd op het niveau van Stap en op het niveau van de pensioenkringen. De RSA betreft alle risico´s die Stap onderscheidt. Daaronder zijn de Systematische Integriteitrisicoanalyse (SIRA) en het risico self assessment voor ICT (RSA ICT) als bijzondere aandachtsgebieden begrepen.

Risico's met mogelijke impact op financiële positie pensioenkring

Elke pensioenkring heeft te maken met financiële risico’s om haar doelstellingen behalen. Het bestuur is van mening dat door het inzetten van effectieve beheersmaatregelen de impact op een ongunstige gebeurtenis wordt verkleind.

Voor de belangrijkste financiële en niet-financiële risico’s wordt in hoofdstuk 12.2 Risicoparagraaf pensioenkringen toegelicht wat de impact van deze mogelijk ongunstige gebeurtenissen is op de financiële positie van de pensioenkringen van Stap. Hierna wordt voor (de afdekking van) het renterisico en het marktrisico de specifieke informatie voor de pensioenkring toegelicht.

Matching/Renterisico

Het matching en renterisico is in hoofdstuk 12.2 Risicoparagraaf pensioenkringen toegelicht voor alle pensioenkringen.

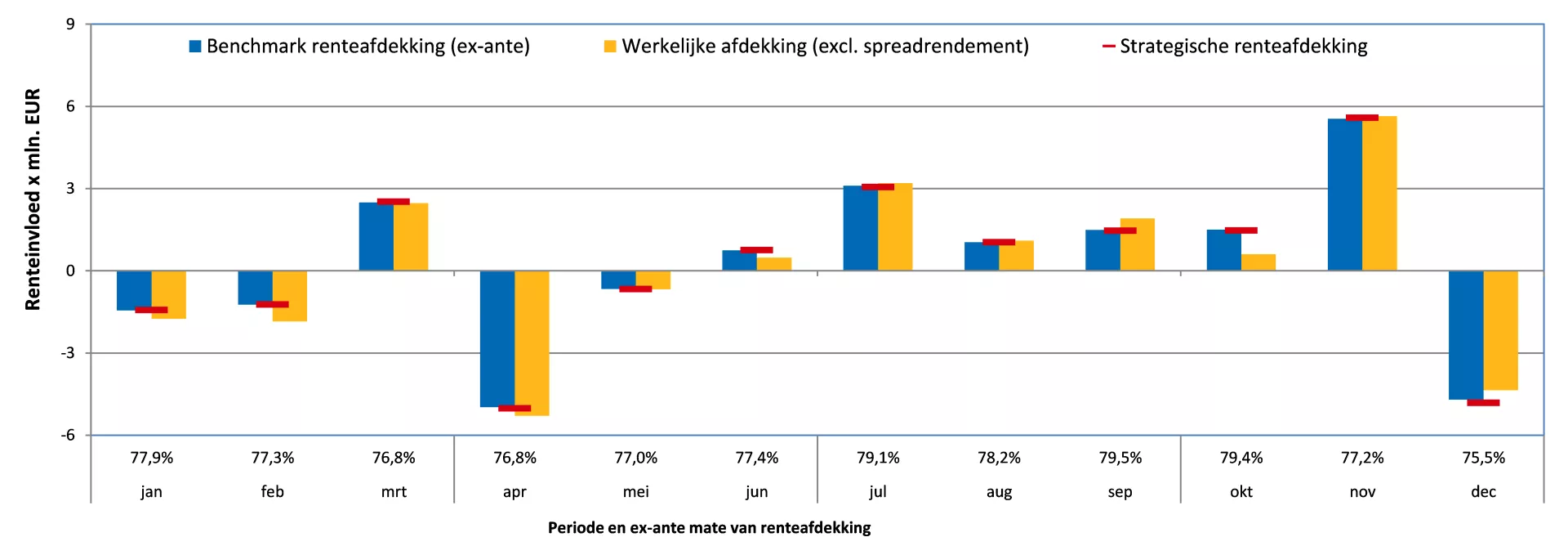

Voor de pensioenkring toont de volgende figuur de gerealiseerde afdekking van het renterisico ten opzichte van de strategische afdekking van het renterisico en de ex-ante mate van afdekking van het renterisico, zoals op de laatste dag van de voorgaande maand is vastgesteld. Zichtbaar is dat gedurende 2024 zowel de benchmark voor de afdekking van het renterisico als de werkelijke afdekking van het renterisico zich dicht bij strategische mate van afdekking van het renterisico bevonden. Indien de benchmark voor de afdekking van het renterisico zich buiten de bandbreedte bevindt, worden transacties uitgevoerd om de afdekking van het renterisico bij te sturen naar de strategische mate van de afdekking van het renterisico.

Toelichting grafiek

- De blauwe balken tonen de ex-ante mate van afdekking van het renterisico (benchmark afdekking) zoals op maandeinde van de voorgaande maand is vastgesteld. In feite is dit de verwachte afdekking van het renterisico gedurende de daarop volgende maand. De benchmark afdekking van het renterisico wordt bepaald aan de hand van de actuele rentegevoeligheid van renteswaps en beleggingen die een onderdeel zijn van de matching portefeuille en de actuele rentegevoeligheid van de verplichtingen. Deze waarde is weergegeven in de horizontale as.

- De rode horizontale strepen tonen de strategisch gewenste mate van afdekking van het renterisico. De strategische mate van afdekking van het renterisico is afhankelijk van de huidige rentestand. Periodiek wordt gemonitord of de benchmark afdekking van het renterisico zich binnen de bandbreedtes rondom de strategische mate van afdekking van het renterisico bevindt.

- De gele balken tonen de waardeontwikkeling van de vastrentende waarden en renteswaps als gevolg van de rentemutatie (exclusief het spreadrendement).

- De afdekking van het renterisico wordt maandelijks berekend door de rentegevoeligheid van de beleggingen te delen door de rentegevoeligheid van de verplichtingen.

Gedurende 2024 is de strategische renterisico-afdekking onveranderd 77,5% gebleven.

Marktrisico

In hoofdstuk 12.2 Risicoparagraaf pensioenkringen is het marktrisico voor alle pensioenkringen toegelicht.

Scenario's dekkingsgraad voor markt- en renterisico per einde boekjaar

De volgende tabel geeft de gevoeligheid van de dekkingsgraad (op basis van de rentetermijnstructuur inclusief UFR) weer voor het rente- en aandelenrisico waarbij beide risico’s zich gecombineerd voordoen. De actuele portefeuille geldt als uitgangspunt. Dat wil zeggen dat de actuele mate van afdekking van het renterisico wordt gehanteerd. Er wordt verondersteld dat beide risico’s zich manifesteren als een instantane schok, dus als een schok ineens zonder tussenstappen. De afdekking van het renterisico blijft dan ook in de gehele schok hetzelfde en wordt dus niet gedurende de schok aangepast conform de rentestaffel. Verder wordt verondersteld dat de andere beleggingen onveranderd blijven. De aandelenkoersen variëren hierbij tussen de -20% en +20%. De rente varieert tussen -1,5% en +1,5% ten opzichte van het renteniveau op het einde van de maand.

| Rente | -1,5% | -1,0% | -0,5% | 0,0% | 0,5% | 1,0% | 1,5% |

|---|---|---|---|---|---|---|---|

| Aandelen | |||||||

| 20% | 112,9 | 117,7 | 122,7 | 127,7 | 132,7 | 137,8 | 143,0 |

| 10% | 110,1 | 114,7 | 119,3 | 124,0 | 128,7 | 133,4 | 138,1 |

| 0% | 107,4 | 111,7 | 116,0 | 120,1 | 124,6 | 129,0 | 133,3 |

| -10% | 104,7 | 108,7 | 112,7 | 116,6 | 120,6 | 124,5 | 128,5 |

| -20% | 102,0 | 105,7 | 109,3 | 112,9 | 116,5 | 120,1 | 123,7 |

2.9 Verslag van het belanghebbendenorgaan van Pensioenkring Eastman

Belanghebbendenorgaan Pensioenkring Eastman

Het belanghebbendenorgaan van Pensioenkring Eastman is per 1 oktober 2016 ingesteld. Dat is de datum waarop Pensioenkring Eastman van start is gegaan.

Samenstelling Belanghebbendenorgaan Pensioenkring Eastman

Het belanghebbendenorgaan bestaat uit vier leden en de leden vertegenwoordigen de geledingen van de werkgever, (gewezen) deelnemers en pensioengerechtigden.

De vacature die was ontstaan door de terugtreding van de heer Paré (lid namens de deelnemers) is in 2024 nog niet ingevuld. Met ingang van 27 november 2024 is de heer Dijkstra als toehoorder toegetreden en ter toetsing is voorgedragen bij DNB. DNB heeft begin 2025 ingestemd met de voorgenomen benoeming en de heer Dijkstra is sinds 12 maart 2025 (op voordracht namens de OR) lid van het belanghebbendenorgaan.

De samenstelling van het belanghebbendenorgaan is per de datum van publicatie van het jaarverslag 2024 als volgt:

- Harold de Kruijf (voorzitter) - namens de werkgever

- Lucy van der Wolf - namens de werkgever

- Remy Franquinet – namens de pensioengerechtigden

- Sytze Dijkstra – namens de deelnemers

Taken en bevoegdheden

De taken en bevoegdheden van het belanghebbendenorgaan worden bepaald door het wettelijke kader, de Code Pensioenfondsen, de statuten en de reglementen van Stap.

Vergaderingen van het belanghebbendenorgaan in 2024

Het belanghebbendenorgaan ontvangt stukken voor vergaderingen, informatie en rapportages over de pensioenkring van het bestuursbureau via een digitale omgeving. Elk (aspirant) lid van het belanghebbendenorgaan is hiervoor geautoriseerd.

Het belanghebbendenorgaan heeft in 2024 twee vergaderingen gehad met het bestuur. De eerste vergadering met het bestuur vond plaats in mei. Deze vergadering stond in het teken van het jaarverslag 2023 met de financiële opstelling van Pensioenkring Eastman. De tweede vergadering vond plaats in november. In deze vergadering zijn onderwerpen zoals het beleggingsplan 2025, de pensioenopbouw en premie voor 2025, het pensioenreglement 2025 en reglementsfactoren, de toeslagverlening, het communicatiejaarplan en het jaarplan 2025 van de pensioenkring behandeld.

In november 2024 heeft het belanghebbendenorgaan overleg gevoerd met de raad van toezicht. Aan de hand van de jaarverslagen en de zelfevaluatierapporten van beide organen is een open gesprek gevoerd over de gang van zaken bij Stap en de voorbereiding op de implementatie van de Wtp.

Het belanghebbendenorgaan heeft in 2024 vijf eigen vergaderingen gehad. Bij deze vergaderingen is een delegatie van het bestuursbureau aanwezig geweest. In deze vergaderingen zijn de onderwerpen behandeld die in de vergaderingen met het bestuur op de agenda stonden. Naast de onderwerpen waarvoor het belanghebbendenorgaan goedkeurings- of adviesrechten heeft (separaat vermeld) zijn verder de volgende onderwerpen behandeld:

- Pilot videobellen

- Resultaten campagnes 2023

- Verkiezingen

- Zelfevaluatie van het belanghebbendenorgaan

- Jaarwerk 2023 Wet toekomst pensioenen

- De haalbaarheidstoets

- Ervaringssterfte

In de eigen vergaderingen van het belanghebbendenorgaan zijn verder de maand- en kwartaalrapportages en de risicomanagementrapportages van de pensioenkring behandeld. Het belanghebbendenorgaan heeft in de eigen vergaderingen verdiepende vragen gesteld naar aanleiding van deze rapportages. Deze vragen zijn door het bestuursbureau beantwoord.

Informatie-uitwisseling

Het belanghebbendenorgaan ontvangt informatie en rapportages over de pensioenkring van het bestuursbureau via een eigen digitale vergaderomgeving. Dit betreft onder andere maand- en kwartaalrapportages en per kwartaal een risicomanagementrapportage. Daarnaast ontvangt het belanghebbendenorgaan tenminste maandelijks een nieuwsbrief over de actualiteiten. Deze frequentie wordt verhoogd wanneer hiertoe aanleiding is. Daarnaast hebben de leden van het belanghebbendenorgaan toegang tot SPO-Perform.

Stap heeft in 2024 twee themadagen voor leden van belanghebbendenorganen georganiseerd. Op de themadagen zijn onderwerpen behandeld zoals de Wtp en de “lessons learned” met betrekking tot de eerste pensioenkring van Stap die zal invaren in het nieuwe stelsel, namelijk Holland Casino. Daarnaast is aandacht besteed aan digitale vaardigheden, interne auditfunctie en compliance onderwerpen. Een aantal leden van het belanghebbendenorgaan van Pensioenkring Eastman heeft deze themadagen bijgewoond.

Zelfevaluatie

Het belanghebbendenorgaan heeft in mei 2025 de zelfevaluatie over 2024 besproken. Met behulp van een vragenlijst en een bespreking met een externe begeleider is in 2025 een nieuwe zelfevaluatie uitgevoerd. Hierbij is onder andere gesproken hoe de onderlinge samenwerking is verlopen. Daarnaast is benadrukt dat de leden van het BO groot belang hechten aan een meer generalistische invulling van hun rollen, zodat ze een goede bijdrage aan de verschillende discussies kunnen leveren.

Goedkeuring en advies in 2024

Het belanghebbendenorgaan heeft in 2024 goedkeuring verleend aan:

- Het jaarplan en de begroting 2025 van de pensioenkring

- Het reglement belanghebbendenorgaan

- Het omzetten van de ILB-allocatie naar nominale staatsobligaties

- De pensioenopbouw- en premie voor 2025

- Het inzetten van het restant van de BIM voor het geheel inlopen van de achterstand van 2021 en deels inlopen van de achterstand over 2022

- Na de pilot een vervolg geven aan de inzet van videogesprekken in de keuzebegeleiding

Het belanghebbendenorgaan heeft in 2024 advies gegeven over:

- Het deel-jaarverslag 2023 met de financiële opstelling van de Pensioenkring over 2023

- Het pensioenreglement inclusief reglementsfactoren per 1 juli 2025 van de pensioenkring

- Het communicatiejaarplan 2025 van de pensioenkring De ABTN 2024 van de pensioenkring

Bevindingen

De bevindingen hebben betrekking op het verslagjaar 2024. Het belanghebbendenorgaan heeft de volgende bevindingen:

Financieel

Het verloop van de dekkingsgraad werd in 2024 bepaald door twee factoren. Enerzijds is de rente licht gedaald, anderzijds was het beleggingsrendement over alle beleggingscategorieën positief. Per saldo was het effect van de rente en het beleggingsrendement op de dekkingsgraad positief. Per eind december 2024 bedroeg de actuele dekkingsgraad 120,1% (118,8% per eind 2023) en de beleidsdekkingsgraad 120,6% (118,7% per eind 2023).

Beleggingen

Het totale beleggingsrendement in 2024 bedroeg 7,7%. De categorie aandelen droeg 4,6% bij aan het totaalrendement, en de vastrentende waardes 2,3%. Verder leverde de overlay nog een bijdrage van 0,0%.

Toeslagverlening

De pensioenen zijn per 31 december 2024 verhoogd. De maatstaf voor toeslagverlening was positef (+1,1%), zodat er een reguliere toeslag werd verleend. Daarnaast is er sprake geweest van een aanvullende toeslag van 1,44% vanuit de BIM (Bestemmingsreserve Indexatie Middelloon).

Verslaglegging en verantwoording

Het belanghebbendenorgaan is van mening dat de verslaglegging en het afleggen van verantwoording goed en professioneel geregeld zijn. De maandelijkse verslaglegging en de kwartaalrapportages stellen het belanghebbendenorgaan voldoende in staat het bestuur en de uitvoerders te beoordelen.

Vooruitblik

Het BO zal in het komende jaar veel tijd en aandacht gaan besteden aan de voorgenomen WTP transitie van de pensioenkring Eastman naar de nieuw op te richten FPR kring van Stap. Deze overgang is gepland vanaf 1 juli 2026 met maximale uitloop tot 1 januari 2027.Daarnaast dient het BO ook de lopende zaken te waarborgen.

Het totale oordeel

Op grond van het voorgaande komt het belanghebbendenorgaan tot het volgende totale oordeel.

Zoals ook in de voorgaande jaren heeft het belanghebbendenorgaan de samenwerking met Stap, het bestuur en het bestuursbureau, als constructief en plezierig ervaren. Met name in gevallen waar al of niet ingrijpende veranderingen moesten beoordeeld en/of besloten worden, hebben interne experts het belanghebbendenorgaan goed van aanvullende informatie voorzien en het belanghebbendenorgaan voorgelicht. Binnen het belanghebbendenorgaan is de samenwerking constructief en in goede harmonie verlopen.

Rotterdam, 8 mei 2025

Belanghebbendenorgaan Pensioenkring Eastman

Harold de Kruijf (voorzitter)

Lucy van der Wolf

Remy Franquinet

Sytze Dijkstra

Reactie bestuur

Met waardering voor de betrokkenheid van de leden van het belanghebbendenorgaan heeft het bestuur kennis genomen van het verslag van het belanghebbendenorgaan van Pensioenkring Eastman en het positieve oordeel over het in 2024 gevoerde beleid.

Het bestuur bedankt het belanghebbendenorgaan van Pensioenkring Eastman voor de verrichte werkzaamheden en kijkt er naar uit de constructieve samenwerking met het belanghebbendenorgaan in de toekomst voort te zetten.